新NISAは2024年から開始された新しい少額投資非課税制度です。

テレビや雑誌、SNS、街頭広告などで目にする機会が多く、どのような制度なのか気になっている方も多いのではないでしょうか。

新NISAの概要や旧NISAとの違い、利用条件などについて解説します。

- NISAとは

- NISAで投資する前に知っておくべきこと

- 新NISAについて知っておくべきポイント

- NISA制度のデメリット

- 新NISAのデメリット

本記事を読んで新NISAに関する疑問を解決して、ぜひ資産形成に役立ててください。

この記事は情報提供を目的としたもので、投資手法や知識について、勧誘や売買を推奨するものではありません。

当サイトの情報に関しては万全を期しておりますが、その情報の正確性、完全性、有用性の保証はいたしかねます。

また、当サイトの情報を利用した結果、何らかの損害が発生した場合、著者は理由によらず結果に責任を負いかねますので、ご了承ください。

投資対象および商品の選択など、投資における最終決定はご自身で判断してください。

NISAとは

NISAは少額投資非課税制度のことで、その名のとおり少額の投資で得た利益に税金がかからなくなる制度です。

本章ではNISAの予備知識として、NISAのルーツや歴史について解説します。

NISAのルーツ

NISAは2014年1月からはじまった、少額投資非課税制度です。

イギリスのISA(Individual Savings Account:個人貯蓄口座)をモデルにした日本版ISAとして、NISA(Nippon Individual Savings Account)と名付けられました。

通常、株式や投資信託などの金融商品に投資して得た利益には、税金がかかります。

それに対して、NISA口座で投資して得た利益は税金がかかりません。

投資で利益が出ても非課税というのが、NISAの大きなメリットといえるでしょう。

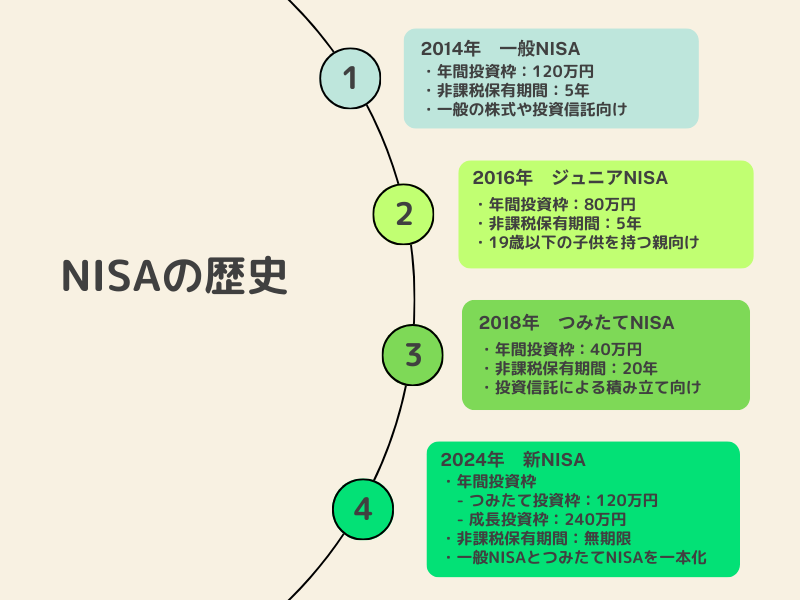

NISAの歴史

NISAの歴史をまとめると次のようになります。

一般NISAからはじまり、ジュニアNISA、つみたてNISAと徐々に拡大していた旧NISA制度。

2024年1月に、新NISA制度に切り替わりました。

NISAで投資する前に知っておくべきこと

投資とは将来的な金銭的利益を得るために、現在の資金や資産を活用することです。

投資した資金以上に利益が出る保証はありませんが、リスクに見合ったリターンが期待できます。

それはNISAを利用した投資についても同様です。

そこで本章では、NISAを利用して投資する前に知っておくべきことを解説します。

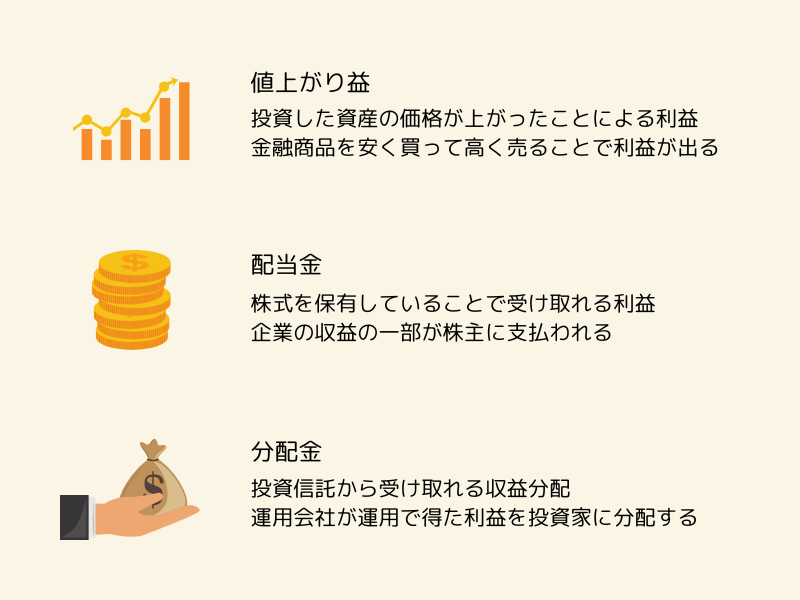

投資で利益を出す方法

投資で利益を出す主な方法は、投資した金融商品の値上がり益、配当金、分配金のいずれかになります。

また、値上がり益のように株式を売買して利益をだすイメージの強い投資ですが、それだけではありません。

配当金と分配金のように、金融商品を保有していれば利益を得られるタイプの商品もあります。

株式の売買に自信がないという方でも投資したいと思えるような金融商品がある可能性が高いため、ぜひNISAを利用してお得に投資をはじめてみましょう。

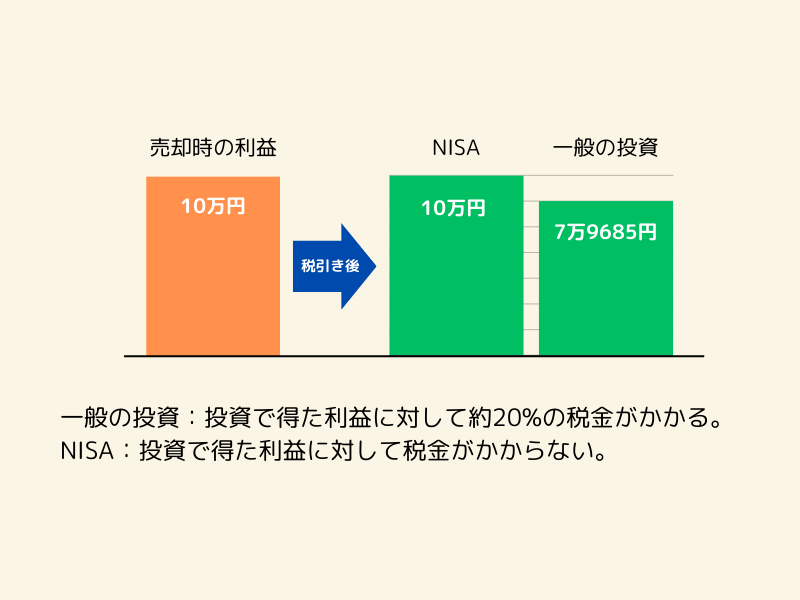

金融商品に投資して得た利益にかかる税金

株式や投資信託などの金融商品に投資して得た利益にかかる税率の内訳は、以下のとおりです。

・所得税:15%

・住民税:5%

・復興特別所得税:0.315%

【備考】

復興特別所得税は東日本大震災からの復興を目的に財源の確保のために創設されました。

本記事を執筆している2024年3月時点では、2037年まで継続されることになっています。

仮にNISA口座を利用せずに株式投資で10万円の利益が出た場合は、2万315円を税金として納めなければいけません。

それに対して、NISA口座を利用して得た利益は非課税になるため、10万円の利益がそのまま投資者のものになります。

上記の例は10万円の利益に対してかかる税金を示していますが、利益が100万円なら約20万円、利益が1000万円なら約200万円の税金がかかります。

したがって、NISAを利用すれば一般の投資でかかる多額の税金が非課税になるため、節税効果が高くお得な制度といえるでしょう。

新NISAについて知っておくべきポイント

NISAが2023年末までの旧制度を改正して、2024年1月からはじまったのが新NISAです。

旧NISAと比べて投資できる限度額が増えたり、投資できる期間が無期限になったりと、利用しやすくなりました。

新NISAについて、知っておくべきポイントを表にまとめると、以下のとおりです。

| つみたて投資枠 | 成長投資枠 | |

| 非課税保有期間 | 無制限 | 無制限 |

| 口座開設期間 | 恒久化 | 恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円(成長投資枠は1,200万円まで) | |

| 投資対象商品 | 金融庁の基準を満たした投資信託 | 上場株式・投資信託など |

| 対象年齢 | 18歳以上 | 18歳以上 |

上記のようにまとめましたが、これからNISAを利用しようと考えている方に向けて、さらに詳しく解説します。

新NISAを理解するうえで、まずおさえておきたいポイントは、以下の5つです。

- 非課税保有期間が無期限化

- 口座開設期間が恒久化

- つみたて投資枠と成長投資枠の併用が可能

- 年間投資枠が360万円に拡大

- つみたて投資枠と成長投資枠の特徴

- 非課税保有限度額の再利用が可能

非課税保有期間が無期限化

旧NISAには、つみたてNISAと一般NISAの2つの投資方法がありました。

つみたてNISAの非課税保有期間は20年以内、一般NISAの非課税保有期間は5年以内と、期間が決められています。

例をあげると、2020年につみたてNISAで購入した株式を2040年までに売却して出た利益については非課税です。

しかし、2040年以降に売却して出た利益については、非課税保有期間を超えており、税金がかかります。

非課税保有期間があった旧NISAに対して新NISAは、非課税保有期間が無期限になりました。

したがって、非課税保有期間を気にして早めに売却する必要はありません。

| 旧NISA | 新NISA | |||

非課税保有期間 | つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 |

| 20年 | 5年 | 無期限 | 無期限 | |

口座開設期間が恒久化

旧NISAは2023年末で制度自体が終了となり、2024年1月から新NISAに切り替わっています。

新NISAは本記事を執筆している2024年3月時点で制度の終了予定日が決められていません。

税制が変わらない限り生涯利用できる制度です。

NISA口座開設期間が恒久化されて「短期間しか投資できない」といったことがなくなりました。

また、新NISA制度の制定に合わせて、特別なキャンペーンを行っている証券会社もあります。

少しでもお得に投資をはじめたいと考えている方は、キャンペーンを確認しながらNISA口座を開設するとよいでしょう。

なお、NISA口座の開設と維持に費用はかかりません。

まだNISA口座を開設していない方は、ぜひこの機会にNISA口座の開設を検討してみてください。

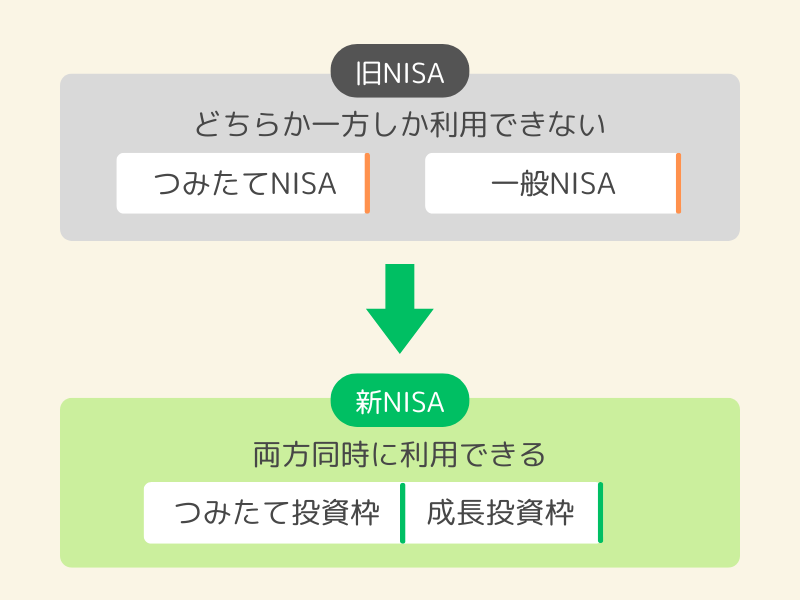

つみたて投資枠と成長投資枠の併用が可能

旧NISAは、つみたてNISAと一般NISAのいずれか一方しか利用できませんでした。

したがって、NISAで投資をはじめる際に、どちらを利用するか選択する必要がありました。

また、つみたてNISAと一般NISAのどちらを利用するか決めたあとにもう一方に変更したいと思っても、翌年まで待たないと再変更できず、どちらを利用するか迷う原因になっていました。

旧NISAに対して新NISAは、つみたて投資枠と成長投資枠を同時に利用できるため、どちらを利用するか迷う必要がありません。

つみたて投資枠と成長投資枠にそれぞれにいくら投資するか、ぜひ検討してみてください。

年間投資枠が360万円に拡大

旧NISAは、つみたてNISAと一般NISAのいずれか一方しか利用できませんでした。

したがって、年間投資枠は、つみたてNISAの場合は40万円まで、一般NISAの場合は120万円まででした。

特につみたてNISAは1年間で40万円しか投資できず、年間投資枠を気にして購入できなかった金融商品があったという方もいたのではないでしょうか。

その点、新NISAは年間投資枠がつみたて投資枠は120万円、成長投資枠は240万円に増額されています。

もし両方同時に利用すれば、1年あたり360万円まで投資可能です。

毎年360万円も投資できる人は限られているため、年間投資枠としては十分な量と言えるでしょう。

つみたて投資枠の特徴

つみたて投資枠の特徴をまとめると次のようになります。

- 投資できるのは金融庁の基準を満たした投資信託(ETF含む)のみ

- 1年間に投資できるのは120万円までで、成長投資枠より少ない

- 非課税保有限度額は1,800万円までで、成長投資枠より多い

【参考】投資信託とETF(上場投資信託)の違いについては、以下の記事を参考にしてみてください。

つみたて投資枠で投資できる商品は、上記のように金融庁の基準を満たした投資信託かETF(上場投資信託)のみです。

なお、長期・積立・分散投資に適したものが選ばれています。

また、つみたて投資枠は「つみたて」という名前のとおり、購入する金融商品を決めて定期的に一定金額を購入し、積み立てることになります。

一度設定すれば、あとは自動的に金融商品を購入してくれるため、商品を購入するタイミングに悩まされることがありません。

なお、つみたて投資枠で一括投資する方法もあります。興味のある方は以下の記事を参考にしてみてください。

成長投資枠とは

成長投資枠の特徴をまとめると次のようになります。

- 上場株式、投資信託、ETF、REIT、IPO/POなどを購入できる

- つみたて投資枠と同じ金融商品の購入も可能

- 1年間に投資できるのは240万円までで、つみたて投資枠より多い

- 非課税保有限度額は1,200万円までで、つみたて投資枠より少ない

【参考】REIT(不動産投資信託)については、以下の記事を参考にしてみてください。

成長投資枠はつみたて投資枠と異なり、ETF(上場投資信託)を含む投資信託以外に上場株式やREIT(不動産投資信託)、IPO/POも購入可能です。

また、国内株にくわえて米国株のような外国株も購入できます。

成長投資枠ですべての金融商品を購入できるわけではありません。しかし、つみたて投資枠と比べると比較的自由に投資先を選べます。

気になる銘柄がある方は、ぜひ成長投資枠で投資できるか確認してみてください。

非課税保有限度額の再利用が可能

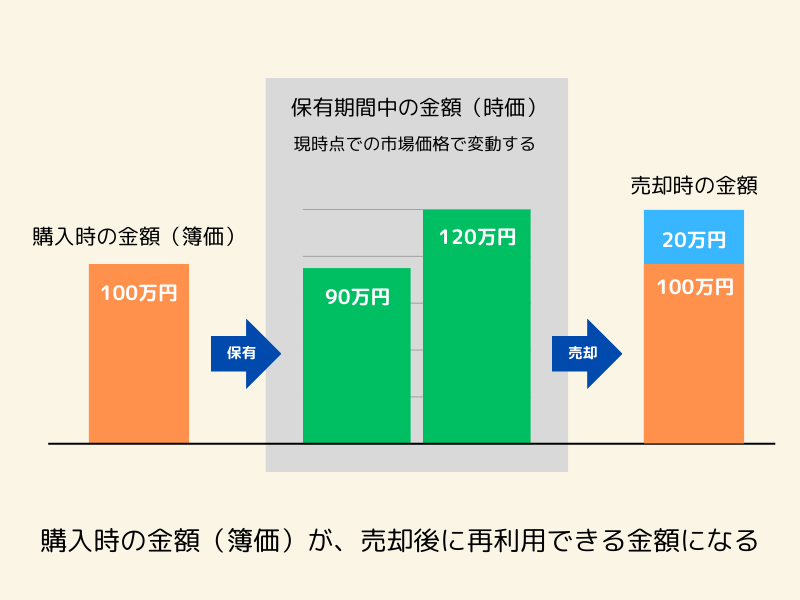

新NISA口座で購入した金融商品を売却すると、売却した金融商品を購入したときの金額(簿価)の分、非課税投資限度額が復活して、金融商品を売却した翌年以降で再利用できます。

以下の例では、売却時に金融商品の金額が120万円になっていますが、売却した金融商品購入時の金額(簿価)は100万円になっているため、売却後に復活する非課税投資限度額は100万円です。

非課税保有限度額の再利用について注意して欲しいのが、以下の2つです。

NISA口座で金融商品を売却した後すぐに非課税保有限度額の再利用が可能になるわけではなく、金融商品を売却した年の翌年にならないと再利用できない仕組みになっています。

例をあげると、2025年に金融商品を売却した場合は2026年にならないと、2025年に売却した金融商品分の非課税保有限度額の再利用はできません。

非課税保有限度額の再利用をする場合も1年間に投資できる限度額はつみたて投資枠で120万円、成長投資枠で240万円までです。

仮に簿価で500万円分を売却しても翌年非課税保有限度額の再利用で投資できるのは、つみたて投資枠と成長投資枠を合わせて360万円までになります。

したがって、残りの140万円分は翌々年にならないと再利用できません。

新NISA口座の開設条件

以下の2点の条件を満たせば、誰でもNISA口座を開設して新NISAを利用できます。

- 日本国内に住んでいる

- 新NISAを利用する年の1月1日時点で18歳以上の成人である

- 日本国内に住んでいる

- 新NISAを利用する年の1月1日時点で18歳以上の成人である

特に「日本国内に住んでいる」については、日本に住んでいない方にくわえて、日本を離れる方も含まれます。

NISA口座を開設した後に海外赴任や留学で日本を離れる方は、金融機関ごとに異なる手続きをふまなければいけません。

したがって、外国に住むことが決まった時点で、NISA口座を開設した金融機関に問い合わせましょう。

NISA制度のデメリット

投資で得た利益がすべて非課税になるという大きなメリットのあるNISAですが、デメリットもあるため解説します。

なお、本章で解説するのはNISA制度全体のデメリットで、旧NISAのときから変わりません。

NISA制度のデメリット①

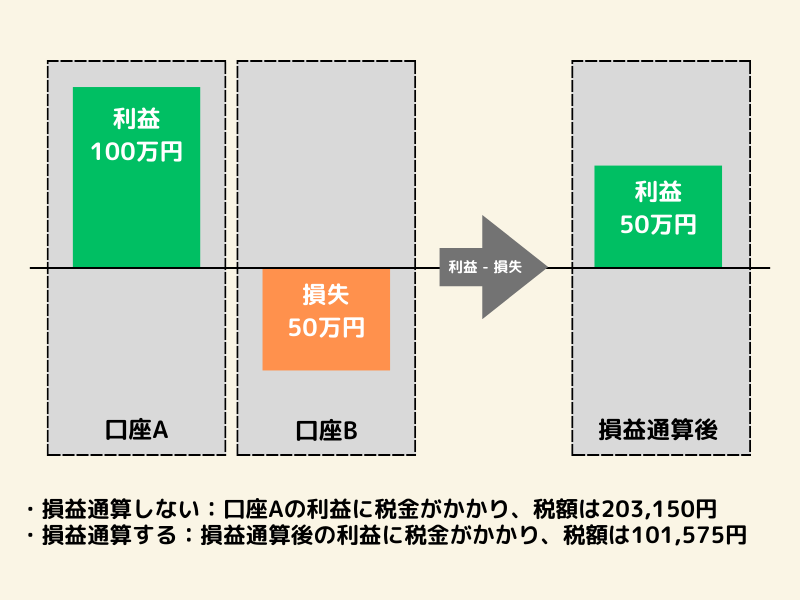

一般の投資では、複数の口座にまたがる利益と損失を通算して、総損益に対して税金がかかります。

これを損益通算といいます。

一般の投資は、投資で得た利益に約20%の税金がかかりますが、損失がある場合はその分を差し引くことができます。

しかし、NISA口座でおこなった投資については、他の口座の投資分と合算してかかる税金を減らせません。

NISA口座で購入した金融商品を、他の口座と損益通算しようとして、売却しないように注意しましょう。

上記の例だと、損益通算しない場合の税額が20万3,150円。

損益通算した場合の税額は半分の10万1,575円で、損益通算したほうが納税額が少なくなってお得です。

しかし、NISA口座では損益通算できません。

NISA制度のデメリット②

NISAには元本確保型の商品はありません。

iDeCo(個人型確定拠出年金)には元本確保型の商品がありますが、NISAにはそのような商品がなく、全ての商品に元本割れするリスクがあります。

NISAが一般の投資と比べてお得といっても、投資した資金が減るリスクがあります。

したがって、投資した資金が減ることを許容できない方には、向いていないと言えるでしょう。

新NISAのデメリット

NISAがお得に投資できるということは分かったけど、新NISAならではのデメリットが無いのか気になっている方も多いでしょう。

そこで本章では、新NISAのデメリットについて解説します。

新NISAのデメリット①

新NISAのデメリットの1つ目は、非課税投資限度額が再利用できて投資の自由度が上がったことです。

旧NISAでは購入した金融商品を売却しても、投資枠は再利用できません。

したがって、一度売却したらNISAを利用して再投資するか、検討する必要がありませんでした。

しかし、新NISAではNISA口座で購入した金融商品を売却すると、売却した金融商品の購入時価格(簿価)分の投資枠が再利用できるようになり、非課税で再投資できます。

そのため、NISA口座の金融商品を全て売却した場合でも、再投資するかどうかを自分で判断しなければなりません。

こうした自己判断を強いられる場面が増えるのがデメリットです。

新NISAのデメリット②

新NISAのデメリットの2つ目は、非課税保有期間が無期限になったことです。

旧NISAには非課税保有期間が定められていました。

非課税保有期間が近づいてきたら保有している金融商品の価格を見つつ、売却するタイミングを検討することができました。

新NISAでは非課税保有期間がなくなったため、いつ売却するかの目安がなくなりました。

したがって、売却のタイミングは投資家自身が判断しなければなりません。

購入した金融商品を売却する価格やタイミングを決められる方はよいですが、そうでない方はいつ売却しようか決められないというデメリットがあります。

まとめ

新NISAと旧NISAの違いや、新NISAのポイント、NISA制度自体のメリット・デメリット、新NISAのメリット・デメリットなど、新NISAの基礎知識について解説しました。

もともと家計の安定的な資産形成を支援することを目的に、はじまったのがNISA制度です。

新NISAは年間投資枠の拡大や非課税保有期間の無期限化など、旧NISAと比べて使いやすくなりました。

ぜひ本記事を読んで新NISAについて理解し、NISA制度の利用を検討してみてください。

コメント